Fiyat hareketi, teknik analizin temelidir. Teknik yatırımcılar geçmiş fiyat hareketlerine dayanarak indikatörler oluştururlar; mum barları ve grafik modelleri sadece belli bir yöndeki fiyat hareketinden oluşur. Yatırımcılar fiyat dalgalanmalarını analiz etmeden işlem yapamazlar.

Verilere göre, yatırımcı düşüncelerine dayanan ve fiyat yönünü belirleyen 42 mum bar modeli bulunmaktadır.

Mum barlarına yansıyan fiyat hareketinin başarılı işlemleri tanımlamanıza nasıl yardımcı olabileceğine göz atalım.

Fiyat hareketi: tanım

Fiyat hareketi, zaman içinde varlığın fiyat hareketlerini temsil eder. Fiyat, trendler oluşturur. Bunlar yukarı (boğasal), aşağı (ayısal) ve yanlara doğrudur. Bu trendler sürekli olarak değişirler.

Fiyat hareketleri çeşitli grafik türlerine yansıtılabilir. Bunların en popüler olanları Japon mum barları Heikin Ashi ve Linear’dır.

Bu yazıda, fiyat hareketini en iyi yansıtan Japon mum barlarını kullanarak nasıl başarılı işlemler tespit edebileceğiniz hakkında ipuçları bulacaksınız.

Fiyat hareketi: işlemler

Japon mumları, fiyat hareketini yansıtmanın en basit yoludur. Her mum barının, zaman aralığınca belirlenen belli bir dönemdeki açılış ve kapanış fiyatlarına göre oluşturulmuş bir gövdesi vardır ve gölgeleri olabilir. Gölgeler, belli bir dönemdeki en yüksek ve en düşük değerleri yansıtır.

Mum barlarının farklı renkleri vardır. Genellikle beyaz veya yeşil renk boğa mumunu temsil ederken, siyah veya kırmızı ayı mumunu yansıtmak için kullanılır. Günlük zaman diliminde kullanmanız halinde bir mum varlığın bir günlük açılış, kapanış, en yüksek ve en düşük değerlerini yansıtacaktır. 5-dakikalık grafikte işlem yapmanız halinde, her mum 5 dakikalık varlık fiyatlarını yansıtacaktır.

Görebileceğiniz üzere, mum barları, fiyat dalgalanmalarını değerlendirmek için ihtiyacınız olan tüm bilgilere sahiptir. Mum barlarının farklı şekilleri bulunur — bazılarının gölgesi yoktur, bazılarının küçük gövdeleri vardır, vs. Tüm bunlar piyasa düşüncesi ve potansiyel fiyat yönü hakkında size fikir verir. Bunları lehinize nasıl kullanabileceğinize göz atalım.

Mum barı şekilleri

Her mum, alıcıların ve satıcıların ne kadar güçlü olduklarını yansıttığından, mum barlarına bakarak piyasa düşüncelerini değerlendirebilirsiniz. En sık kullanılan kurallar şunlardır:

- Gölgeler çok uzun olduğunda, fiyat volatilitesi yüksektir ve yatırımcılar fiyatın gelecekteki yönünden emin değildirler.

- Boğa veya ayı mumunda uzun yukarı doğru bir gölge olduğunda, boğaların fiyatı itemeyecek kadar güçsüz oldukları anlamına gelir. Bu nedenle fiyat yakında aşağı doğru dönebilir.

- Boğa veya ayı mumunda uzun aşağı doğru bir gölge olduğunda, ayıların güçsüz olduğu ve fiyatın yakında yükselebileceği anlamına gelir.

- İnce gövdeli bir mum, ne boğaların ne de ayıların piyasayı kontrol edebileceği anlamına gelir.

Fiyat hareketi modelleri

Ancak bu kurallar sadece standart yorumlamalardır ve bazen işe yaramayabilirler. Kanıtlanmış verimliliğe sahip modelleri kullanmak daha iyi olacaktır. Mum barı modelleri bir ila beş mum barı ve bilindik şeyleri hatırlatan belli figürleri oluşturan grafik modellerinden oluşurlar. Örnnek olarak baş ve omuzlar, kulplu bardak, üçgen, vs. gibi. Hem mum barları hem de grafik modelleri trend devamının veya dönüşünün sinyalini verirler.

Herhangi bir varlığın grafiğinde bulabileceğiniz çeşitli modeller vardır. Bunların hepsini tek bir yazıda listelemek ve açıklamak mümkün değildir, ancak bunları nasıl kullanacağınız hakkında bir fikir edinebilirsiniz.

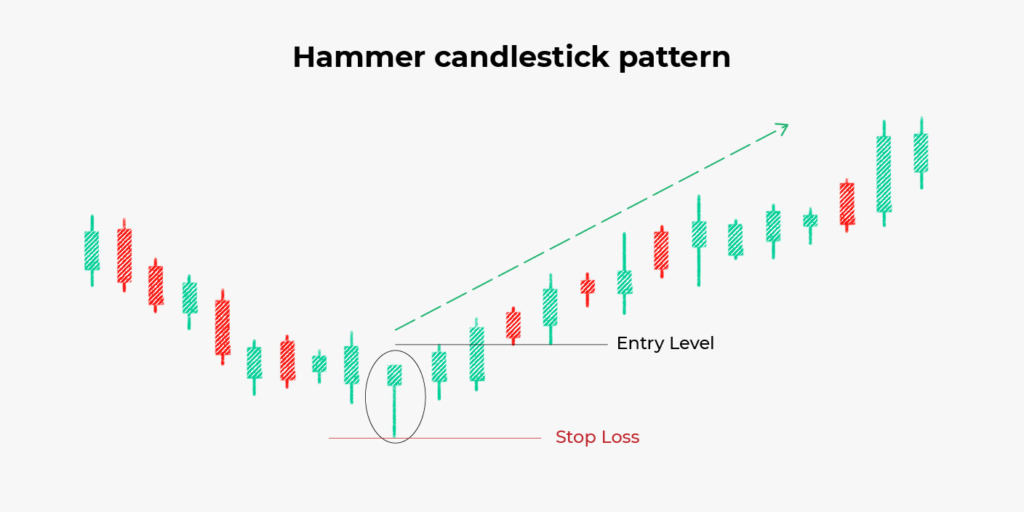

Çekiç

Çekiç, bir mum barından oluşan bir mum bar modelidir. Alttaki gölgeden en iki kat daha küçük olan küçük bir gövdesi vardır. Ayı trendinin sonunda ortaya çıkar. Alttaki gölgenin uzun ve gövdenin küçük olması, ayıların fiyatı daha fazla çekecek güçleri olmadığını işaret eder. Fiyat, çekiç mum barını yukarı doğru kırdıysa, çekiç mum barının üzerinde direnç çizgisi çizebilir ve piyasaya girebilirsiniz. Zararı-durdurma emri çekicin en düşük değerinin biraz altında belirlenebilir.

Baş ve omuzlar

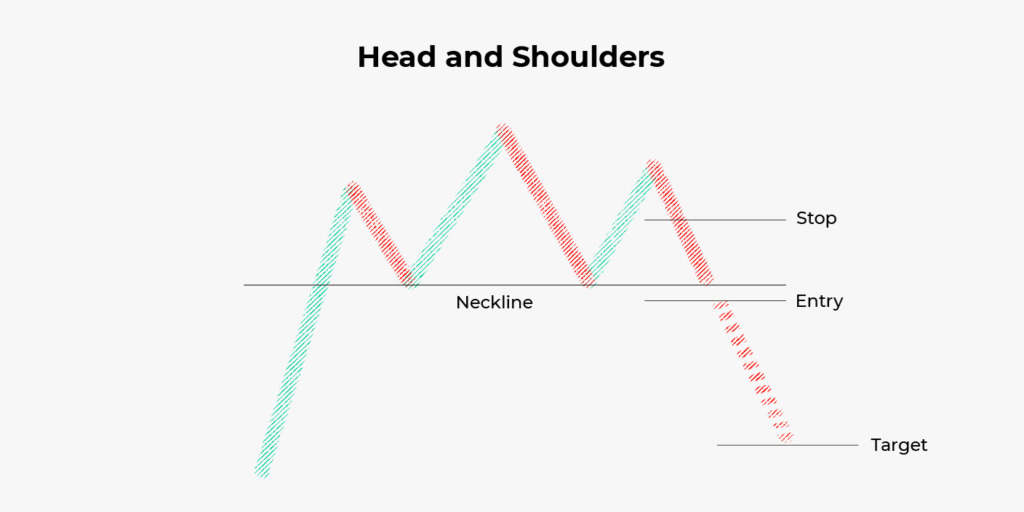

Baş ve omuzlar, trend dönüşünü yansıtan bir grafik modelidir. İkincisinin en yükseği olduğu üç üstten oluşur. Baş ve omuzlar arasındaki oluklardan bir yaka çizin. Bu, destek işlevi görecektir. Fiyat, ikinci omzun formasyonu sonrasında bunun altına düşmesi halinde, yakanın altında bazı noktalarda satış işlemi açın. Hedefiniz baş ile yaka arasındaki mesafeyi eşitleyecektir. Zararı-durdurma emri yakanın biraz üstüne yerleştirilebilir. Mesafe her zaman için fiyat volatilitesine bağlıdır.

Ana düşünce

Bir varlığı almaya veya satmaya karar verirken göz önünde bulundurulması gereken ilk şey fiyat hareketidir. Ancak fiyat hareketleri tek başlarına değerlendirilemezler. Sinyalleri yakalamak için teknik indikatörler kullanmanız ve stadart modelleri aramanız gerekir.