İşlem indikatörleri her teknik yatırımcı için en önemli araçlardan biridir!

Profesyonel tüm yatırımcılar işlem indikatörlerini stratejilerinin bir parçası olarak kullanırlar. Bunları uygun risk yönetim teknikleriyle birlikte kullanmanız halinde fiyat trendleri hakkında daha fazlasını öğrenebilirsiniz.

Piyasadaki en isabetli işlem indikatörlerinden bazılarını inceleyelim.

İşlem indikatörlerinin açıklanması

Teknik analiz kullanımı işlem stratejinizin önemli bir parçasıdır ve foreks, emtia veya hisse işlemleri farketmeksizin faydalı olabilir. İşlem indikatörleri, grafikte çizgi olarak gösterilen hesaplamalardır ve yatırımcılar tarafından belli piyasa modellerini tespit etmek için kullanılabilirler.

Geciken ve önde giden indikatörler dahil olmak üzere çeşitli türlerde indikatörler bulunmaktadır. Geciken indikatör, geçmiş trendleri ve momentumu incelerken, önde giden indikatör, gelecekteki fiyat değişimlerini öngören tahmin edici bir modeldir.

En isabetli işlem indikatörleri

Stratejinizde hangi indikatörlerin ideal olduğunu belirlemek için uzmanlığınızı ve risk toleransınızı uygulayabilirsiniz. Her ne kadar sıralanmış olmasalar da, bu listedeki işlem indikatörleri, bireysel yatırımcılar için en isabetli seçeneklerden bazılarını oluşturmaktadır.

1. Hareketli ortalama

Bu, daha yakın zamandaki ani fiyat yükselişlerinin dikkat dağıtmadığı ve güncel piyasa fiyatı trendinin yönünü belirlemede kullanılan bir araçtır. Hareketli ortalama (MA) indikatörü, önceden belirlenmiş zaman aralığına finansal varlığın fiyat seviyelerini birlikte ekleyerek ve bunları toplam veri noktası sayısına bölerek tek bir trend çizgisi yaratır.

MA’nın uzunluğu kullanılan veri türünü belirler. Örneğin 200-günlük MA 200 günden veriye ihtiyaç duyar. Hareketli ortalamayı kullanarak direnç ve destek seviyelerini araştırabilir ve geçmiş fiyat hareketlerine bakabilirsiniz. Bu da gelecekteki potansiyel modelleri tahmin edebileceğiniz anlamına gelir.

2. Stokastik osilatör

Stokastik osilatör, tek bir varlığın kapanış fiyatını belli bir zaman dilimindeki fiyat spektrumuyla karşılaştıran ve trend gücünü ve momentumunu gösteren teknik bir indikatördür. 0-100 arasında ölçek kullanır. 20’nin altı genellikle aşırı satımı ifade ederken, 80’in üstü aşırı alım anlamına gelir. Ancak, güçlü bir trendin varlığında mutlaka düzeltme ve sekme olmayabilir.

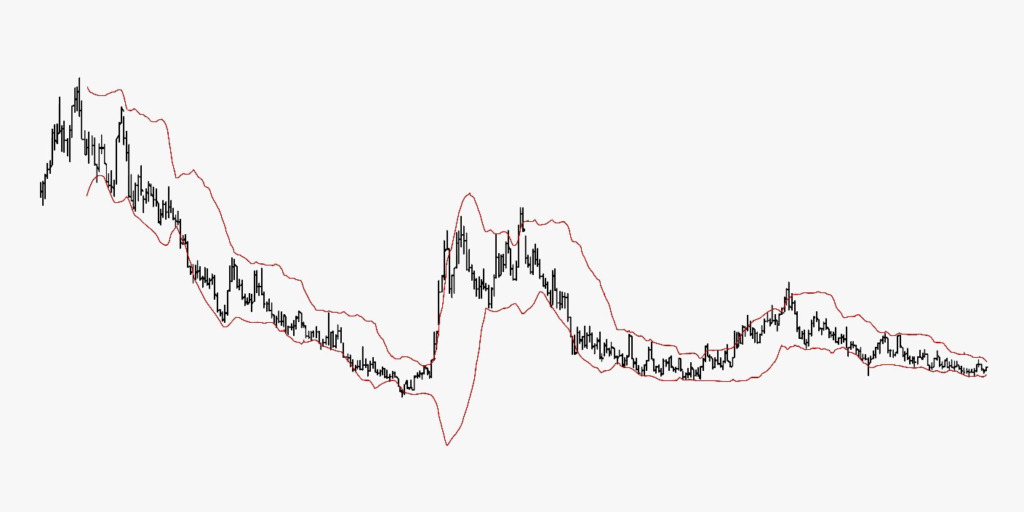

3. Bollinger bantları

Bu işlem indikatörü, varlığın fiyatının normalde işlem gördüğü fiyat aralığını sunar. Bandın genişliği, mevcut volatiliteyi yansıtacak şekilde dalgalanır. Bantlar birbirlerine ne kadar yakınsa (veya dikse) finansal varlık o kadar az volatiliteye sahiptir. Bant aralıkları genişledikçe volatilite de artar.

Bollinger genellikle uzun-dönem fiyat değişikliklerini tanımlamanın bir yolu olarak kullanılır. Yine de, bir varlığın genel aralığının dışında işlem gördüğünü tespit etmek için de kullanışlıdır. Fiyat sürekli olarak bandın üst ve alt sınırlarının dışına çıkıyorsa aşırı alınmış veya satılmış olabilir.

4. Üssel hareketli ortalama

EMA farklı türde bir hareketli ortalamadır. En son veri noktalarına SMA’dan (basit hareketli ortalama veya MA’dan) daha fazla öncelik verir, böylelikle verileri yeni verilere daha karşı daha açık hale getirir. EMA’lar diğer işlem indikatörleriyle birlikte kullanıldıklarında yatırımcıların büyük piyasa hareketlerini doğrulamalarına ve bunların gerçekliğini belirlemelerine yardımcı olabilmektektedir.

Kısa-dönem EMA’lar açısından en yaygın kullanılanlar 12- ve 26-günlük EMA’lardır; uzun-dönem indikatörler için 50- ve 200-günlük üssel hareketli ortalamalar kullanılmaktadır.

5. Relatif güç endeksi

Yatırımcılar RSI’ı öncelikle piyasa koşulları, momentum ve olası tehlikeli fiyat dalgalanmalarına yönelik uyarıların belirlenmesine yardımcı olması için kullanırlar. RSI’ı göstermesi için 0 ile 100 arasında sayılar kullanılır. Varlık 70 seviyesine yakın ise genellikle aşırı alınmış olarak kabul edilirken, 30 seviyesine yakın ise genellikle aşırı satılmış olarak kabul edilir.

Aşırı alım sinyali varlıkların piyasa düzeltmesine uğrayabileceğini ve yakın zamandaki kazançların vadesinin gelebileceğini gösterir. Bir diğer yandan aşırı satım sinyali ise son düşüşlerin vadelerinin dolmak üzere olduğunu ve varlıkların yükselebileceğini gösterir.

Sonuç

İşlem indikatörleri tüm yatırımcıların aşina olması gereken önemli araçlardır. Ancak, bir işlem indikatörünün verimliliğini nasıl kullandığınız belirleyecektir. Piyasa hareketi olasılığını maksimize etmek için yatırımcılar genellikle çeşitli parametre ayarlarına sahip birden çok indikatör kullanırlar.

Ancak çok fazla indikatörü eşzamanlı kullanmamanız en iyisi olacaktır ve başarılı işlemlerin bir gecede gerçekleşmediğini de unutmamanız gerekir. Yani öğrenmeden, yeniden öğrenmeden ve vazgeçmeden bunu yapmak konusunda kendinizi baskı altına sokmamanız en iyisi olacaktır.